说到房产税,相信大家都不陌生,只要公司有房产,免不了要涉及房产税。

房产税是按年计算的,分期缴纳的,纳税期限由各省、自治区、直辖市人民政府确定,各地一般规定按季或按半年征收一次。

如果是纳税人新建的房屋,自建成的次月起征收房产税,委托施工企业建造的房屋,从办理验收手续的次月起征收房产税;纳税人在办理验收手续前已使用或出租的新建房屋,从使用的次月或出租的当月起征收房产税;纳税人购置的房产,从取得房产产权的次月起征收房产税;改建、扩建房屋应重新确定房产的价值,从完工的次月起征收房产税;出售或拆毁房屋,从产权转移或房屋拆毁的次月起停止征收房产税。

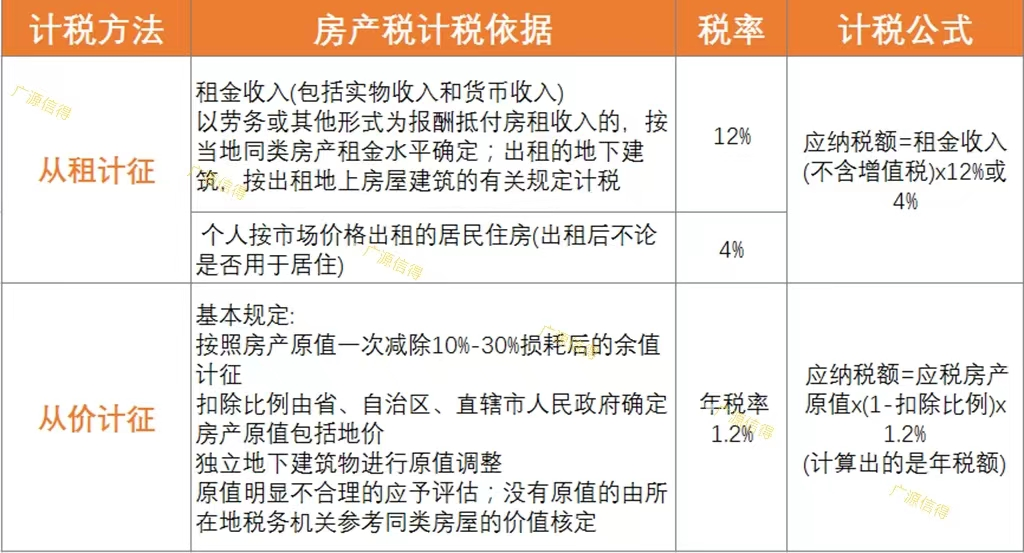

房产税是按房屋的计税余值或租金收入为计税依据,简单来说就是自用的从价计征,出租的从租计征。

房产税从租计征:按照房产租金收入(不含增值税)计算缴纳的,税率为12%

如果a公司2022年取得租金收入100万,那么应该缴纳房产税:

100×12%=12万

房产税从价计征:依照房产原值一次减除10%至30%后的余值计算缴纳,具体减除幅度,由省、自治区、直辖市人民政府规定。

如果b公司有自用房产,房产原值1000万,扣除比例按照30%,那么应该如果计税?

缴纳房产税:1000×(1-30%)×1.2%=8.4万

算到这里,是不是就想着全年缴纳8.4万房产税就可以了?

其实,并不是这样的!

对按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。所以,按照从价计征计算房产税,土地也要交房产税。

- 那么,土地的价款如何计入房产原值计税呢?

在计算土地价款之前,需要先看容积率,宗地容积率低于0.5,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价;容积率超过0.5了,就按全部土地面积计入。

▶假如b公司自有房产,房产原值1000万,建筑面积500平方米,土地占用面积1500平方米,土地地价2000万,扣除比例按照30%,缴纳的房产税应为土地的房产税和房产的房产税总和。

容积率=项目地上总建筑面积/用地面积=500/1500=0.33

土地单价=2000/1500=1.33

计入房产原值的地价=500×2×1.33=1333.33万

土地部分对应的税额为:1333.33×(1-30%)×1.2%=11.2万

应纳房产税为:8.4 11.2=19.6万

▶假如b公司自有房产,房产原值1000万,建筑面1000平方米,土地占用面积1500平方米,土地地价2000万,扣除比例按照30%,缴纳的房产税应为土地的房产税和房产的房产税总和。

容积率=项目地上总建筑面积/用地面积=1000/1500=0.67

土地部分对应的税额为: 2000×(1-30%)×1.2%=16.8万

应纳房产税为:8.4 16.8=25.2万

由此看来,如果忽视土地,土地的房产税可就少交了十几万,所以,企业千万要注意地价也是要计入房产原值缴纳房产税!!!

凯发官网首页的版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至598370771@qq.com举报,一经查实,本站将立刻删除。